Clever investieren mit Extra-Geld vom Chef: Beim VL-Fondssparen legen Arbeitnehmer ihre vermögenswirksamen Leistungen in Fonds an, und sichern sich so attraktive Renditechancen. Wir zeigen, wie es funktioniert, welche staatliche Förderung es gibt, und worauf Sie achten sollten.

- 1. Erkundigen Sie sich in Ihrem Betrieb, wie viele VL Sie erhalten. Sind es weniger als 40 Euro, können Sie die Differenz selbst aufstocken. Das erhöht den Wert Ihrer Anlage.

- 2. Schließen Sie Ihr Depot online ab, siehe passende Anbieter im Vergleich.

- 3. Wählen Sie Ihren VL-Fondssparplan aus: z.B. über Liste, ISIN, oder die Suchfunktion.

- 4. Überreichen Sie Ihrem Chef die Vertragsbestätigung mit den Kontodaten des Sparplans.

6 Anbieter für VL-Fondssparen im Vergleich

Der nachfolgende Vergleich enthält bekannte Anbieter sowie Beispiele für Fonds, die Sie dort erhalten. Klassische Depots werden heutzutage oft kostenlos angeboten: Bei VL-Fondssparen ist dagegen eine geringe Jahresgebühr üblich. Online-Angebote sind meist günstiger als in der Filiale. Achten Sie bei der Auswahl auf möglichst niedrige Kosten, insbesondere den Ausgabeaufschlag.

Finvesto

- Depotführung: 10 € / Jahr

- Ausgabeaufschlag: 1,25%

- Kosten für ETF: 0,20% p.a.

- online eröffnen: ja

- BlackRock Global Funds Long-Horizon Equity

- Xtrackers MSCI World (ETF)

- iShares Core MSCI World (ETF)

- iShares Dow Jones Global Titans 50

- + ca. 1000 weitere

- Mindest-Sparrate: ab 1 Euro

- Arbeitnehmersparzulage: ✓︎

- Mindestlaufzeit: 7 Jahre

- eigene Fondsauswahl möglich: ✓︎

- nachhaltige Investments wählbar: ✓︎

- Wechsel des Fonds während der Laufzeit: ✗︎

- weitere Sparpläne im gleichen Depot: ✓︎

- gemeinsame Nutzung mit Ehepartner: ✗︎

- vorzeitige Kündigung: 10 Euro

Oskar

- Depotführung: 1,0% der Anlagesumme p.a. (bei 2.000 € entsprechend 20,00 € / Jahr)

- Kosten für ETF: 0,14% p.a.

- online eröffnen: ja

- iShares MSCI World Small Cap UCITS

- Invesco S&P 500 ESG UCITS ETF (Acc)

- iShares MSCI Europe ESG Screened UCITS

- L&G Asia Pacific ex Japan Equity

- + 2 weitere

- Mindest-Sparrate: 25,00 €

- Arbeitnehmersparzulage: ✗︎

- Mindestlaufzeit: keine (Sperrfrist entfällt)

- eigene Fondsauswahl möglich: ✗︎

- nachhaltige Investments: ✓︎

- Wechsel des Fonds während der Laufzeit: ✓︎

- weitere Sparpläne im gleichen Depot: ✓︎

- gemeinsame Nutzung mit Ehepartner: ✗︎

- vorzeitige Kündigung: gebührenfrei

ComDirect

- Depotführung: 12 € / Jahr

- Ausgabeaufschlag: 2,50%

- Kosten für ETF: 0,20% p.a.

- online eröffnen: ja

- Xtrackers MSCI World

- BlackRock Global Funds Long-Horizon Equity

- Threadneedle (Lux) Global Focus AU

- Fondak A, Aktienfonds Large Cap

- + ca. 500 weitere

- Mindest-Sparrate: 25,00 €

- Arbeitnehmersparzulage: ✓︎

- Mindestlaufzeit: 7 Jahre

- eigene Fondsauswahl: ✓︎

- nachhaltige Investments wählbar: ✓︎

- Wechsel der Anlage während der Laufzeit: ✗︎

- weitere Sparpläne im gleichen Depot: ✗︎

- gemeinsame Nutzung mit Ehepartner: ✗︎

- vorzeitige Kündigung: 10 €

Evergreen

- Gesamtkosten: 0,9% der Anlagesumme p.a. (bei 2.000 € entsprechend 18 € / Jahr)

- online abschließen: ja

- Evergreen Sustainable World Stocks

- + 0 weitere

- Mindest-Sparrate: 1,00 €

- Arbeitnehmersparzulage: ✗︎

- Mindestlaufzeit: keine

- eigene Fondsauswahl: ✗︎

- nachhaltige Investments: ✓︎

- Wechsel der Anlage während der Laufzeit: ✗︎

- weitere Sparpläne im gleichen Konto: ✗︎

- gemeinsame Nutzung mit Ehepartner: ✗︎

- vorzeitige Auflösung: gebührenfrei

Deka

- Depotführung: 12,50 € / Jahr

- Ausgabeaufschlag: Ø 4%

- online verfügbar: nein

- Deka-GlobalChampions

- Deka Megatrends

- Deka-DividendenStrategie

- Deka-Nachhaltigkeit Aktien Deutschland

- + 9 weitere

- Mindest-Sparrate: 26,00 €

- Arbeitnehmersparzulage: ✓︎

- Mindestlaufzeit: 7 Jahre

- eigene Fondsauswahl: ✓︎

- nachhaltige Investments wählbar: ✓︎

- Wechsel der Anlage während der Laufzeit: ✗︎

- weitere Sparpläne im gleichen Konto: ✗︎

- gemeinsame Nutzung mit Ehepartner: ✓︎

- vorzeitige Auflösung: 25 €

Union-Investment

- Depotführung: 13,50 € / Jahr

- Ausgabeaufschlag: Ø 4%

- online verfügbar: nein

- UniFonds

- UniGlobal

- UniEuroAktien

- UniNachhaltig Aktien Global

- + 4 weitere

- Mindest-Sparrate: 7,50 €

- Arbeitnehmersparzulage: ✓︎

- Mindestlaufzeit: 7 Jahre

- eigene Fondsauswahl: ✓︎

- nachhaltige Investments wählbar: ✓︎

- Wechsel der Anlage während der Laufzeit: ✗︎

- weitere Sparpläne im gleichen Konto: ✗︎

- gemeinsame Nutzung mit Ehepartner: ✗︎

- vorzeitige Auflösung: 12,50 €

Was ist VL-Fondssparen?

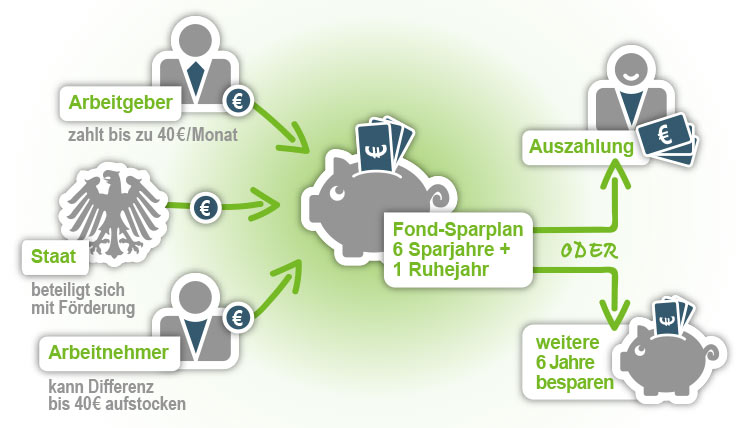

Fondssparen bedeutet, regelmäßig (i.d. Regel monatlich) Geld in sogenannte Investmentfonds anzulegen. Dabei wird breit gestreut in verschiedene Wertpapiere investiert, wie z.B. in Aktien oder Anleihen. Die Besonderheit bei VL-Fondssparen besteht darin, dass hierfür kein eigenes Einkommen, sondern sogenannte vermögenswirksame Leistungen verwendet werden. Hierbei handelt es sich um ein monatliches Extra, welches viele Arbeitgeber ihren Mitarbeitern zusätzlich zum normalen Gehalt gewähren. Die Einzahlung beträgt maximal 40 Euro pro Monat, und läuft über 6 Jahre. Danach ruht das Kapital für 1 Jahr. Anschließend kann sich der Arbeitnehmer das Guthaben auszahlen lassen, oder für weitere sechs Jahre sparen. Entnehmen Sie bitte den genauen Ablauf der folgenden Grafik.

Wie wähle ich meinen VL-Fondssparplan aus?

Die Auswahl des VL-Fondssparplans erfolgt heutzutage bequem online, und ist bereits in die Depoteröffnung integriert. So stellen z.B. Finvesto und ComDirect eine komplette Liste ihrer Fonds zur Verfügung. Je nach Vorkenntnissen gibt es verschiedene Wege zur Auswahl:

- Einsteiger können ihren Sparplan aus einer Bestenliste mit den beliebtesten Anlagen wählen: Geeignet für alle, die sich nicht näher mit dem Thema beschäftigen möchten.

- Profis nutzen gezielt die Suchfunktion, um ein bestimmtes Wertpapier nach Fondsgesellschaft, WKN oder ISIN zu finden.

- Sogenannte Robo-Advisor (digitale Vermögensverwaltungen) wie Oskar oder Evergreen setzen auf komplette Anlagestrategien statt einzelner Fonds. Hier wählen Sie lediglich ein Risikoprofil. Den Rest übernimmt der Anbieter automatisch.

Beispiele für geeignete VL-Fondssparpläne

Die folgende Übersicht enthält ausgewählte VL-Fondssparpläne, die in den letzten Jahren eine gute Performance erzielt haben. Sie dient jedoch lediglich Informationszwecken, und kann eine individuelle Beratung nicht ersetzen. Welche davon konkret zur Auswahl stehen, hängt vom jeweiligen Anbieter ab. Weitere Informationen hierzu finden Sie in unserem Vergleich.

- BlackRock Global Funds Global Long-Horizon Equity A2 EUR – WKN: A0BMA0 ISIN: LU0171285314

- DWS Top Dividende LD – WKN: 984811 ISIN DE0009848119

- Fidelity Funds Global Technology Fund A (EUR) – WKN 921800 ISIN LU0099574567

- iShares Core MSCI World UCITS USD (Acc) – WKN: A0RPWH ISIN: IE00B4L5Y983

- Lyxor MSCI World (LUX) UCITS I D – WKN: ETF110 ISIN: LU0392494562

- Xtrackers MSCI World Swap UCITS 1C – WKN: DBX1MW ISIN: LU0274208692

Was bedeutet vl-fähig bei Fonds?

Der Begriff vL-fähig bedeutet, dass ein Fondssparplan für die Anlage von vermögenswirksamen Leistungen zugelassen ist. In dem Zusammenhang gibt es noch den Begriff zulagenberechtigt. Damit gemeint sind Fonds, für die man zusätzlich eine Förderung vom Staat, die sogenannte Arbeitnehmersparzulage beantragen kann. Nicht alle vl-fähigen Sparpläne sind förderfähig.

Wann ist ein Fonds vl-fähig?

Welche Fonds vl-fähig sind, wird vom Gesetzgeber festgelegt. Ein geeigneter VL-Fondssparplan investiert breit gestreut am Aktienmarkt, besteht möglichst schon lange, und hat in der Vergangenheit eine solide Rendite erzielt. Langfristig sollte die Wertentwicklung keinen starken Schwankungen unterliegen. Sicherheit geht also immer vor Risiko. Die Voraussetzungen im Überblick:

- Es sind regelmäßige monatliche Einzahlungen möglich.

- Es besteht eine Zulassung von der BaFin.

- Mindestens 60 % des Fondsvermögens wird in Aktien investiert.

Wie erkenne ich, ob ein Fondssparplan vl-fähig ist?

Damit man sich bei der Auswahl besser zurechtfindet, sind die zur Verfügung stehenden Fondssparpläne im Depot bereits als vl-fähig gekennzeichnet. Über entsprechende Filterfunktionen kann man sich diese in einer Liste anzeigen lassen. Über eine weitere Einstellung lassen sich zudem alle zulagenberechtigten Fonds herausfiltern.

Ist VL-Fondssparen auch mit ETFs möglich?

Ja, man kann vermögenswirksame Leistungen auch in sogenannte Exchange Traded Funds – kurz ETF – anlegen. Ein ETF ist ein börsengehandelter Fonds, der einen bekannten Aktienindex wie z.B. den DAX oder den internationalen MSCI World möglichst genau nachbildet. Ziel ist es, eine vergleichbare Rendite zu erzielen wie der Basisindex, auf den er sich bezieht. ETFs investieren in viele Unternehmen gleichzeitig, oder sogar in komplette Märkte. Das sorgt für eine breite Streuung, was das Risiko von Verlusten reduziert. ETFs sind auch aus einem anderen Grund für Sparer attraktiv, nämlich aufgrund der niedrigen Kosten. So fällt z.B. der sonst übliche Ausgabeaufschlag weg. Hier auf vermoegenswirksame-leistungen.de können Sie ebenfalls spezielle Anbieter für VL-ETF vergleichen.

Wie sicher ist ein VL-Fondssparplan?

Fonds sind als sogenanntes Sondervermögen vor einer Insolvenz geschützt. Das bedeutet: Geht die depotführende Bank oder Fondsgesellschaft pleite, haben Gläubiger keinen Zugriff auf das Geld. Durch die üblichen Kursschwankungen an der Börse kann es zu (kurzfristigen) Verlusten kommen. Aufgrund der bei vermögenswirksamen Leistungen langen Laufzeit werden diese jedoch meist ausgeglichen, und führen langfristig zu Gewinnen. Die breite Streuung auf viele Wertpapiere verringert das Anlagerisiko. Durch die gleichmäßig hohen Sparraten profitiert der Anleger sogar von den Schwankungen: Denn bei sinkenden Kursen werden automatisch mehr Anteile gekauft. Steigen die Kurse danach wieder an, erhöht sich der Wert aller Anteile. Man spricht hier vom sogenannten Durchschnittskosten- oder Cost-Average-Effekt. VwL werden vom Arbeitgeber finanziert, was das eigene Risiko zusätzlich begrenzt.

Für wen lohnt sich VL-Sparen mit Fonds?

VL-Sparen mit Fonds kombiniert die Vorteile von vermögenswirksamen Leistungen mit den Renditechancen der Finanzmärkte. Für wen es sich lohnt, und wann es nicht sinnvoll ist.

Lohnt sich…

- für Sparer, die regelmäßig kleine Beträge über einen längeren Zeitraum investieren möchten.

- für Arbeitnehmer mit geringerem Einkommen, die zudem Anspruch auf staatliche Förderung haben.

- für Anleger, die von den Ertragschancen der Finanzmärkte profitieren möchten, ohne selbst Kenntnisse über Aktien oder die Börse zu haben.

- für Anleger, die bereit sind, für eine gute Rendite ein gewisses Risiko einzugehen.

- Da das Geld vom Arbeitgeber kommt, können Sparer risikofrei erste Erfahrungen mit Wertpapieren sammeln.

- VL-Fondssparen ist nicht zweckgebunden, lohnt sich daher für alle, die noch kein konkretes Sparziel vor Augen haben.

Nicht sinnvoll…

- für Gutverdiener, die auch höhere (Einmal)-Beträge anlegen möchten.

- für Anlageprofis, die ihr Investment selbst planen, und flexible Laufzeiten bevorzugen.

- für Sparer, die bei der Geldanlage lieber auf Nummer sicher gehen möchten.

- für alle, die sich bereits auf ein bestimmtes Sparziel wie z.B. einen Immobilienkauf festgelegt haben. Hier sind andere Anlageformen besser geeignet, siehe Übersicht: vermögenswirksame Leistungen anlegen.

Was ist die Sperrfrist?

Vermögenswirksame Leistungen haben eine feste Laufzeit von sieben Jahren. Diese wird auch als Sperrfrist bezeichnet. Während dieser Frist kann der Arbeitnehmer nicht über sein Depot verfügen, also z.B. die Fonds darin verkaufen. Die Sperrfrist ist eine vom Gesetzgeber festgelegte Bedingung, um die staatliche Förderung zu beantragen. Eine vorzeitige Verfügung ist zwar möglich, kann jedoch nur prämienschädlich erfolgen. Prämienschädlich bedeutet, dass der Anspruch auf die Förderung verloren gehen kann. Nach Ende der Frist werden die gesperrten Fondsanteile in freie umgewandelt. Der Sparer hat nun mehrere Möglichkeiten:

- 1. Das Guthaben auszahlen lassen.

- 2. Den bestehenden VL-Sparplan fortsetzen, oder einen neuen anlegen (schon nach 6 Jahren).

- 3. Wertpapiere im Bestand lassen.

- 4. Das Depot kündigen.

Staatliche Förderung und Einkommensgrenzen

VL-Fondssparen wird mit der sogenannten Arbeitnehmersparzulage staatlich gefördert. Hierbei gelten jährliche Einkommensgrenzen. So darf das zu versteuernde Jahreseinkommen des Arbeitnehmers 40.000 € bei Alleinstehenden und 80.000 € bei Verheirateten nicht übersteigen.

Das Wichtigste zur Arbeitnehmersparzulage auf einen Blick

- Fördersatz: 20 % auf die eingezahlten VL-Beiträge

- geförderte Sparleistung: bis 400 € pro Jahr / 33,33 € pro Monat

- maximale Förderung pro Jahr: 80 € (Ledige) / 160 € (Verheiratete)

Schreibe einen Kommentar