Welche Sparform bietet eine gute Rendite, und welcher Anbieter überzeugt mit attraktiven Konditionen? Wir geben Tipps, wie Sie Ihre vermögenswirksamen Leistungen anlegen können, und wo es sich am meisten für Sie lohnt.

- 1. Im Betrieb nach VL erkundigen

- 2. Anlageprodukt auswählen

- 3. Vertrag online abschließen.

- 4. Arbeitgeber VL-Bescheinigung übergeben.

- 1. Vergleichen Sie zunächst verschiedene Anlagemöglichkeiten siehe folgende Übersicht.

- 2. Wählen Sie im nächsten Schritt Ihren gewünschten Sparplan, Bausparvertrag oder ein Depot aus.

- 3. Schließen Sie Ihren Vertrag direkt online ab. Halten Sie dafür Ihren Personalausweis bereit.

- 4. Übergeben Sie Ihrem Arbeitgeber die VL-Bescheinigung des Anbieters.

Vermögenswirksame Leistungen anlegen: 9 Möglichkeiten im Vergleich

Die folgende Übersicht zeigt 9 verschiedene Möglichkeiten, wie Sie Ihre vermögenswirksamen Leistungen (VL) anlegen können. Wir vergleichen jeweils Verzinsung, Risiko, Vor- und Nachteile, und welche staatliche Förderung es gibt. Nach wie vor lässt sich mit Fonds und ETFs die beste Rendite erzielen. Über den orangenen Button in der Tabelle gelangen Sie zum passenden Anbieter.

ETFs

Risiko: moderat

+ niedrige Kosten

+ attraktive staatliche Förderung

– kurzfristige Wertschwankungen

Fondssparplan

Risiko: moderat

+ niedrige Kosten

(bei Rabatt auf den Ausgabeaufschlag)

+ Arbeitnehmersparzulage

– kurzfristige Wertschwankungen

Bausparen

Guthaben: Ø 1,2 %

Darlehen: Ø 2,0 %

Risiko: gering

+ Guthaben flexibel nutzbar

+ garantierter Darlehenszins

+ Arbeitnehmersparzulage und Wohnungsbauprämie

– Abschlussgebühr

– Darlehen zweckgebunden

Tilgung Baudarlehen

Risiko: keins

+ Förderung vom Staat

– zweckgebundene Verwendung

– nicht bei jeder Bank möglich

betriebliche AV

Risiko: gering

+ während Einzahlung steuerfrei

– unflexibel bei Arbeitgeber-Wechsel

– Besteuerung bei Auszahlung

– aktuell niedrige Verzinsung

Banksparplan

Risiko: gering

+ garantierter Endbetrag

– niedrige Verzinsung

– nicht förderfähig

Diese Anlagemöglichkeiten sind nicht empfehlenswert

Die folgenden Sparformen werden von uns der Vollständigkeit halber mit aufgeführt, sind jedoch für vermögenswirksame Leistungen derzeit nicht empfehlenswert. Gründe hierfür sind eine zu niedrige Verzinsung, hohe Vertragskosten, oder ein erhöhtes Verlustrisiko. Entnehmen Sie bitte die Details der folgenden Übersicht.

Riester-Rente

Risiko: gering

+ Zulagen oder Steuervorteil

– nur bei AVWL möglich

– hohe Vertragskosten

– niedrige Garantieverzinsung

Genossenschaftsanteile

Risiko: moderat

+ zusätzliche Dividende auf Beteiligung

– keine Absicherung bei Pleite

– nicht förderfähig

Lebensversicherung

Risiko: gering

+ Schutz von Angehörigen

– niedrige Verzinsung

– hohe Abschlusskosten

– nachgelagerte Besteuerung

– nicht förderfähig

Wie kann ich vermögenswirksame Leistungen anlegen?

Erkundigen Sie sich in Ihrem Betrieb nach vermögenswirksamen Leistungen. Ansprechpartner ist entweder Ihr direkter Vorgesetzter oder die Personalabteilung. Fragen Sie nach, wie viele VWL Ihr Arbeitgeber zahlt. Sind es weniger als 40 Euro monatlich, können Sie die Differenz aus Ihrem Netto aufstocken. Das erhöht den Wert der Investition, man bekommt also später mehr ausgezahlt. Wählen Sie dann die passende Anlage aus. Die verschiedenen Möglichkeiten finden Sie in unserer Tabelle oben. Schließen Sie Ihren Vertrag direkt online ab. Überreichen Sie Ihrem Chef im letzten Schritt die Bescheinigung des Anbieters mit den Vertragsdaten. Der Ablauf im Überblick:

➥ So gehen Sie vor

- 1. Im Betrieb nach VL-Sparen erkundigen.

- 2. Passende Anlageform auswählen, siehe Übersicht oben.

- 3. Sparvertrag online abschließen

- 4. Arbeitgeberbescheinigung beim Chef abgeben.

- ➥ 7 Jahre investiert bleiben, und staatliche Förderung erhalten.

Wo kann ich vermögenswirksame Leistungen anlegen?

Die verschiedenen Anlagemöglichkeiten für VL wurden bereits erläutert. Nun stellt sich die Frage: Wo lege ich meine vermögenswirksamen Leistungen am besten an? Der eine oder andere denkt dabei an seine Hausbank oder den Versicherungsvertreter vor Ort. Dies ist grundsätzlich eine Möglichkeit. Doch sind das wirklich die richtigen Ansprechpartner? Man sollte sich hierbei immer klarmachen, dass jeder, der mit dem Vertragsabschluss etwas zu tun hat, daran mitverdient. Es entstehen also Kosten, die den Ertrag schmälern. Und am Ende wird der Vertrag doch nur zur Fondsgesellschaft, Bausparkasse oder der Versicherung weiterleitet. Warum also den Sparplan nicht auf direktem Weg abschließen? Hier auf vermoegenswirksame-leistungen.de finden Sie kostengünstige Anbieter z.B. für Fonds, ETFs, Bank- oder Bausparen.

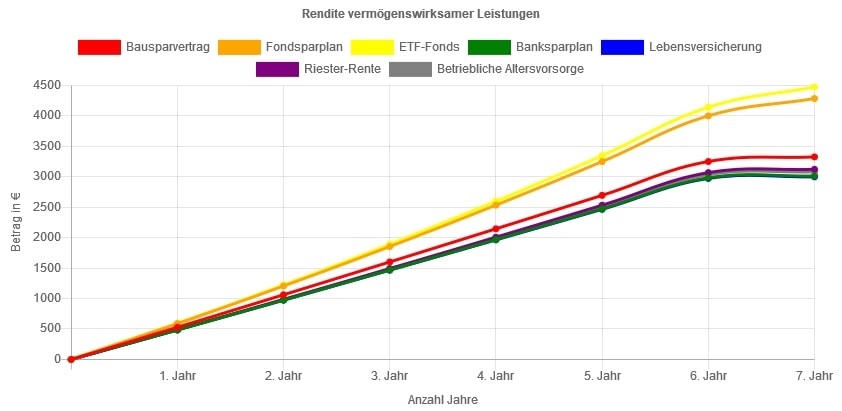

Rendite verschiedener Anlagen im Vergleich

Wie viel Geld man nach sieben Jahren herausbekommt, zeigt die folgende Grafik. Jede Sparform ist mit einer Farbe gekennzeichnet. Bei der Darstellung wird davon ausgegangen, dass Sie als Arbeitnehmer den Höchstbetrag, also jeden Monat 40 Euro einzahlen. Die Auswertung basiert zudem auf Durchschnittswerten, die in den letzten Jahren erzielt wurden.

Bei Fondssparen wird eine durchschnittliche Entwicklung der Märkte von 5 Prozent angenommen. Die Verlaufskurve von Bausparen enthält nur den Guthabenzins, da die erzielte Rendite die Grundlage für die Auswertung darstellt. Der Vorteil, der sich durch das zinsgünstige Darlehen ergibt, kann somit nicht dargestellt werden. Deshalb ist auch die Tilgung von Baukrediten nicht enthalten. Bei der Riester-Rente wird davon ausgegangen, dass der Sparer Anspruch auf die staatlichen Grund- oder Kinderzulagen hat. Der Ertrag der Lebensversicherung basiert auf dem aktuell geltenden Garantiezins von 0,25 Prozent.

Fazit: Wie lege ich meine VL am besten an?

Welche Anlage sich für vermögenswirksame Leistungen eignet, hängt vom eigenen Sparziel ab. Planen Sie den Erwerb oder die Renovierung einer Immobilie, ist ein Bausparvertrag sinnvoll. Besteht bereits eine Finanzierung für selbstgenutztes Wohneigentum, lässt sich VL-Sparen auch zur direkten Darlehenstilgung verwenden. Wer noch nicht weiß, was er später mit dem Geld macht, liegt mit Fonds oder ETF immer richtig. Außer man will kein Verlustrisiko eingehen: Dann bietet der klassische Banksparplan eine sichere Alternative. Sparer die sich ein weiteres Standbein für die Rente aufbauen möchten, können die VL mit einer betrieblichen Altersvorsorge kombinieren. Die Einzahlung in eine Lebensversicherung, Genossenschaftsanteile oder Riester-Rente wird von Experten dagegen nicht empfohlen.

Was sind eigentlich vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (VL) sind eine freiwillige Geldleistung, die ein Arbeitgeber seinen Arbeitnehmern zusätzlich zum Gehalt zahlt. Sinn und Zweck ist, die eigenen Beschäftigten beim privaten Vermögensaufbau zu unterstützen. Die monatlichen Raten fließen direkt in einen Sparvertrag ein, den der Arbeitnehmer vorher abschließt. Es gibt verschiedene Anlageformen zur Auswahl, wie z.B. einen Bausparvertrag, Banksparplan oder Fonds. Auch die Kombination mit einer betrieblichen Altersvorsorge ist möglich. Der maximale Betrag liegt bei 40 Euro pro Monat. Die Laufzeit für die meisten Anlageformen beträgt sieben Jahre. Sechs Jahre davon wird angespart, im letzten Jahr erfolgen keine Einzahlungen mehr (sog. Ruhejahr). Arbeitnehmer mit niedrigeren Einkommen erhalten zudem eine staatliche Förderung, die sogenannte Arbeitnehmersparzulage.

Hallo,

nachdem ich mich jahrelang nicht mehr um meine VL-Anlage gekümmert habe, hat sich der Vertrag immer wieder automatisch verlängert. Da es sich aber um einen aktiven Fonds handelt und die jährliche Rendite eher gering ist, möchte ich nun den Vertrag wechseln. Wann kann ich das machen? Was muss ich beachten? Soll ich das Geld „liegenlassen“?

MfG

Hallo,

manchmal kann man den Fondssparplan während der Laufzeit wechseln, jedoch nicht immer. Dies müssten Sie direkt beim Anbieter nachfragen. Falls ein Wechsel nicht möglich ist, können Sie auch während der Laufzeit einen neuen Sparplan anlegen. Den alten Vertrag lassen Sie bis zum Ende der Frist ruhen (also „liegenlassen“). Informieren Sie Ihren Arbeitgeber in dem Fall über die Änderung, damit er die vermögenswirksamen Leistungen auf den neuen Sparplan überweisen kann.

Freundliche Grüße