Beschäftigte die von ihrem Arbeitgeber vermögenswirksame Leistungen erhalten, haben eventuell Anspruch auf eine staatliche Förderung, die sogenannte Arbeitnehmersparzulage.

- Die Arbeitnehmersparzulage hilft Personen mit niedrigeren Einkommen, leichter Kapital anzusparen.

- Je nach Anlageform und Einzahlungsbetrag können VL-Sparer bis zu 123 Euro pro Jahr vom Staat bekommen.

- Arbeitnehmer dürfen dabei jährliche Einkommensgrenzen nicht überschreiten, die seit 2024 deutlich höher sind.

- Die Beantragung erfolgt über die jährliche Steuererklärung.

Was ist die Arbeitnehmersparzulage?

Als Arbeitnehmersparzulage (ANSpZ) bezeichnet man eine staatliche Förderung, welche den Vermögensaufbau von Arbeitnehmern unterstützt. Sie wird Angestellten, Beamten, Richtern und Soldaten gewährt, die von ihrem Betrieb sogenannte vermögenswirksame Leistungen erhalten. Die Sparzulage soll insbesondere Beschäftigten mit niedrigen Arbeitseinkommen ermöglichen:

- leichter Ersparnisse zu bilden

- sich eine eigene Immobilie leisten zu können

- oder für das Alter finanziell vorzusorgen.

Wie hoch ist die Arbeitnehmersparzulage?

Die Höhe der Arbeitnehmersparzulage bleibt auch in 2025 unverändert. Die Einzahlung in einen VwL-Bausparvertrag sowie die Tilgung eines Baukredits wird mit 9 % auf höchstens 470 € Sparleistung pro Jahr gefördert. Das ergibt 43 €. Bei Fondssparen sind es 20 % auf maximal 400 € pro Jahr, also entsprechend 80 €. Andere Sparformen wie z.B. die Lebensversicherung oder der Banksparplan sind nicht zulagenberechtigt. Verheiratete können die doppelten Beträge ausnutzen, wenn beide Ehepartner vermögenswirksame Leistungen anlegen, siehe folgende Tabelle.

Fonds und ETFs

Bausparen

Tilgung Baukredit

Banksparplan

Lebensversicherung

Genossenschaftsanteile

aber Wohnungsbauprämie

Riester-Rente

aber Riester-Zulage oder Steuervorteile

betriebl. Altersvorsorge

aber steuerliche Vorteile

Wer hat Anspruch auf Arbeitnehmerparzulage?

Die wichtigste Voraussetzung ist, dass Sie als Arbeitnehmer Geld von Ihrem Arbeitgeber als sogenannte vermögenswirksame Leistungen anlegen. Die Arbeitnehmersparzulage wird allerdings nur für bestimmte Anlageprodukte gewährt. Weitere Bedingungen sind die Einhaltung der siebenjährigen Sperrfrist. Zudem darf man mit seinem Einkommen eine bestimmte jährliche Grenze nicht übersteigen.

Alle Voraussetzungen im Überblick

- Ihr Arbeitgeber gewährt vermögenswirksame Leistungen zusätzlich zum Gehalt

- Oder: Er wandelt einen Teil Ihres Nettogehalts in VL um, siehe aufstocken / selbst zahlen.

- Einzahlung in förderfähiges Anlageprodukt, wie z.B. Bausparvertrag, Fondssparplan oder ETF.

- Einhaltung der sogenannten Sperrfrist

- Einhaltung der jährlichen Einkommensgrenzen

- Beantragung über die Steuererklärung, siehe nächstes Kapitel

Wie kann ich die Arbeitnehmersparzulage beantragen?

Die Arbeitnehmersparzulage beantragen Sie einmal jährlich über Ihre Steuererklärung. Die frühere Anlage VL gibt es jedoch nicht mehr. Seit 2018 werden die notwendigen Daten vom Anbieter, bei dem Sie Ihren Vertrag abgeschlossen haben (sogenanntes Anlageinstitut), direkt online an das Finanzamt übermittelt. Man bezeichnet dies auch als elektronische Vermögensbildungsbescheinigung. Die Bescheinigung enthält Ihre persönlichen Daten, Ihre Steuer-Identifikationsnummer sowie alle Fakten zum abgeschlossenen VL-Vertrag. Der genaue Ablauf wird im nächsten Abschnitt erläutert. Tipp: Die Zulage lässt sich übrigens noch für 4 Jahre nachträglich beantragen.

Was ist der Antrag auf Festsetzung der Arbeitnehmersparzulage?

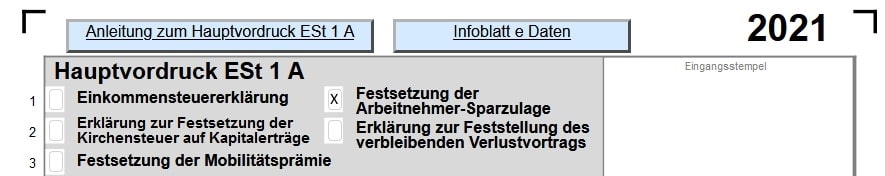

Der eigentliche Vorgang der Beantragung wird „etwas sperrig“ als Antrag auf Festsetzung der Arbeitnehmer-Sparzulage bezeichnet. Was sich kompliziert anhört, ist jedoch (z.B. bei Nutzung von Elster Online) mit 2 Klicks erledigt. Es muss nämlich im Mantelbogen Ihrer Steuererklärung lediglich 1 Kreuzchen und 1 Zahl eingesetzt werden. Der Mantelbogen ist der Hauptvordruck Ihrer Steuer, und besteht aus 2 Seiten. Das Kreuzchen wird direkt ganz oben auf der ersten Seite gesetzt, siehe Abbildung:

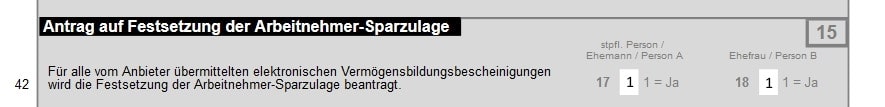

Auf Seite 2 des Mantelbogens tragen Sie unter Punkt 42 eine „1“ ein. Ist Ihr Ehepartner ebenfalls zulagenberechtigt, füllen Sie bitte entsprechend auch dieses Feld mit einer 1 aus, siehe Abbildung.

Welche Einkommensgrenzen gelten?

Der Bezug der Arbeitnehmersparzulage ist nur innerhalb bestimmter Einkommensgrenzen möglich. Diese wurden am 01.01.2024 deutlich erhöht. Berechnungsgrundlage ist das jährliche zu versteuernde Einkommen des Arbeitnehmers. Dieses ist immer niedriger als das Bruttogehalt. Dies liegt an verschiedenen Steuerfreibeträgen, die der Arbeitnehmer geltend machen kann, wie z.B. den Kinderfreibetrag. So kann der Bruttolohn auch deutlich oberhalb der genannten Grenzen liegen, ohne dass der Anspruch verloren geht. Für Eheleute und eingetragene Lebenspartner gelten die doppelten Beträge.

2025

(ledig / verheiratet)

(ledig / verheiratet)

2024

2023

2022

2021

2020

Wann wird die Arbeitnehmersparzulage ausgezahlt?

Die Arbeitnehmersparzulage wird zwar einmal jährlich beantragt, und dem VWL-Vertrag gutgeschrieben. Zur Auszahlung kommt es jedoch erst nach Ablauf der Sperrfrist, also nach sieben Jahren. Das Finanzamt überweist das Geld an den Anbieter, bei dem Sie Ihre vermögenswirksamen Leistungen angelegt haben. Am Ende bekommen Sie das Gesamtkapital, bestehend aus den monatlichen Sparbeiträgen, der Verzinsung sowie den Sparzulagen ausgezahlt. Wurde die Förderung unberechtigterweise bezogen, z.B. bei zu hohem Einkommen, kann das Finanzamt diese entsprechend zurückfordern.

Kann man die Förderung auch zweimal bekommen?

Sie können die Sparzulage auch zweimal kassieren, und bis zu 123 Euro pro Jahr erhalten. Hierfür müssen Sie allerdings auch 2 VL-Verträge abschließen. Der Förderhöchstbetrag gilt für jeden Vertrag separat, und kann entsprechend doppelt ausgenutzt werden. In dem Fall wählen Sie zwei verschiedene Anlageformen, und besparen z.B. gleichzeitig einen Fondssparplan und einen Bausparvertrag. Verheiratete können entsprechend 4 Verträge abschließen, und kommen bei voller Ausnutzung der Möglichkeiten auf bis zu 246 Euro. Ob Ihr Arbeitgeber die zusätzlichen VL finanziert, oder Sie das Geld aus Ihrem Netto aufstocken, müssen Sie individuell vereinbaren.

Fondssparen

Bausparen

beide Anlagen zusammen

Was ist die Wohnungsbauprämie?

Die Wohnungsbauprämie ist eine staatliche Förderung, mit dem Zweck, Menschen dabei zu helfen, sich eine eigene Immobilie leisten zu können. Voraussetzung für den Erhalt ist, dass man Geld in einen Bausparvertrag anlegt. Zudem müssen die Mittel für wohnwirtschaftliche Zwecke verwendet werden, wie z.B. den Bau, Kauf oder die Renovierung eines Hauses oder einer Wohnung. In einen Bausparvertrag können auch die vermögenswirksamen Leistungen eingezahlt werden.

Kann man Arbeitnehmersparzulage und Wohnungsbauprämie gleichzeitig bekommen?

Ja, man kann auch beide staatliche Förderungen gleichzeitig bekommen. Jedoch muss man hierfür auch 2 separate Sparleistungen erbringen. Eine weitere Bedingung für den Erhalt beider Prämien ist, dass die unterschiedlichen Einkommensgrenzen eingehalten werden.

- Beispiel 1: Der Arbeitgeber zahlt monatlich 40 Euro VL in einen Fondssparplan des Arbeitnehmers ein, wofür dieser die Arbeitnehmersparzulage beantragen kann. Der Arbeitnehmer schließt gleichzeitig einen Bausparvertrag ab, und zahlt dort weitere 50 € pro Monat ein. Hierfür erhält er zusätzlich die Wohnungsbauprämie.

- Beispiel 2: Man kann auch auf ein- und demselben Bausparvertrag beide Zulagen bekommen. Der Arbeitgeber überweist dorthin 40,00 € vermögenswirksame Leistungen. Hierfür gibt es die Arbeitnehmersparzulage. Der Arbeitnehmer ergänzt 50,00 € in Eigenleistung: Hierfür kann er die Wohnungsbauprämie beziehen.

Was ist der Unterschied zwischen VL und Sparzulage?

VL sind freiwillige monatliche Geldzahlungen eines Arbeitgebers an seine Arbeitnehmer, mit dem Zweck, diese beim Vermögensaufbau zu unterstützen. Die Arbeitnehmersparzulage ist wiederum eine Leistung vom Staat, die VL-Sparer zusätzlich beantragen können. Die Förderung soll Personen mit niedrigeren Einkommen die Bildung von Ersparnissen erleichtern.

- 1. Im Betrieb nach VL erkundigen

- 2. Anlageprodukt auswählen

- 3. Vertrag online abschließen.

- 4. Arbeitgeber VL-Bescheinigung übergeben.