Viele Arbeitnehmer haben Anspruch auf vermögenswirksame Leistungen: Doch nur wenige nutzen das Extra vom Arbeitgeber, und verschenken so bares Geld. Wir erläutern, wie es funktioniert, und wie sich VL auch für Sie lohnen: Von A wie Abschluss, bis Z wie Zulage.

- 1. Im Betrieb nach VL erkundigen

- 2. Anlageprodukt auswählen

- 3. Vertrag online abschließen.

- 4. Arbeitgeber VL-Bescheinigung übergeben.

- Vermögenswirksame Leistungen bekommen Arbeitnehmer zusätzlich zum Gehalt.

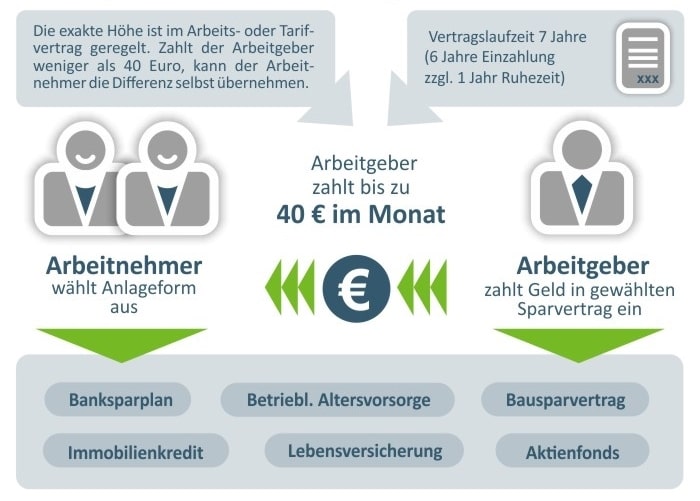

- Der Arbeitgeber zahlt bis zu 40 Euro monatlich in einen Sparvertrag, der insgesamt 7 Jahre läuft. 6 Jahre davon wird eingezahlt, danach ruht das Kapital für 1 Jahr.

- Das Geld kann z.B. in einen Bausparvertrag, Banksparplan oder Fonds einfließen, siehe Möglichkeiten im Vergleich.

- Personen mit niedrigerem Einkommen erhalten zusätzlich eine staatliche Förderung.

Was sind vermögenswirksame Leistungen (VL)?

Vermögenswirksame Leistungen – kurz VwL oder VL – sind ein finanzielles Extra, welches Arbeitgeber ihren Mitarbeitern zusätzlich zum monatlichen Lohn zahlen. Sinn und Zweck ist es, Arbeitnehmer beim Vermögensaufbau zu unterstützen. Da hierfür kein eigenes Geld benötigt wird, können auch Menschen, die nicht so viel verdienen, etwas auf die Seite legen. VL sind für Arbeitgeber grundsätzlich freiwillig. Beschäftigte haben jedoch Anspruch darauf, wenn es eine entsprechende Vereinbarung im Arbeits- oder Tarifvertrag gibt. Eine Besonderheit ist die staatliche Arbeitnehmersparzulage, die Personen mit weniger Einkommen zusätzlich beim Sparen hilft.

Wie funktioniert Sparen mit VL?

Wie das Ganze in der Praxis funktioniert, zeigt das folgende Beispiel. Der Arbeitnehmer Herr Müller erhält von seinem Betrieb 40 Euro VL pro Monat. Im Prinzip also wie ein kleines zusätzliches Gehalt: Nur mit dem Unterschied, dass er das Geld nicht sofort bekommt, sondern zunächst in einen Sparvertrag anlegt. Herr Müller wählt als Anlageform einen lukrativen ETF. Wie üblich beträgt die Ansparzeit 6 Jahre, im siebten Jahr wird nichts mehr eingezahlt. Es wird eine realistische Rendite von 6 Prozent angenommen. Herr Müller hat zudem Anspruch auf Arbeitnehmersparzulage in Höhe von 80 Euro pro Jahr.

1.

Sparen

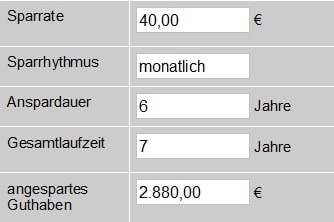

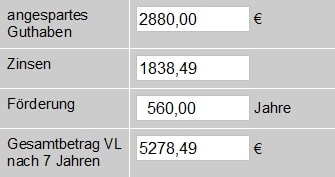

Um das Prinzip eines Sparplans zu verstehen, ermitteln wir erst einmal nur die Summe der Einzahlungen, die während der gesamten Laufzeit zusammenkommt. 40 € pro Monat entspricht 480 € jährlich (40 € x 12). Da sechs Jahre lang gespart wird, kommen wir auf einen Gesamtbetrag von 2.880,00 € (40 € x 12 x 6).

Um das Prinzip eines Sparplans zu verstehen, ermitteln wir erst einmal nur die Summe der Einzahlungen, die während der gesamten Laufzeit zusammenkommt. 40 € pro Monat entspricht 480 € jährlich (40 € x 12). Da sechs Jahre lang gespart wird, kommen wir auf einen Gesamtbetrag von 2.880,00 € (40 € x 12 x 6).

2.

Rendite

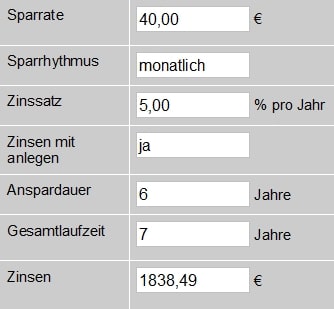

Im nächsten Schritt kommt die Rendite hinzu. Zur Erinnerung: Die jährliche Verzinsung in unserem Beispiel beträgt 6 Prozent. Mit entscheidend für das schnelle Wachstum ist der sogenannte Zinses-Zinseffekt. Dieser entsteht, indem auch die erwirtschafteten Erträge wieder mit in den Sparplan angelegt werden, und hierdurch selbst Zinsen abwerfen. Im Ergebnis kommen wir so auf attraktive 881,99 € Rendite. Hinweis: Um die Erklärung möglichst einfach zu halten, haben wir eventuelle Steuern und Kosten außen vor gelassen.

Im nächsten Schritt kommt die Rendite hinzu. Zur Erinnerung: Die jährliche Verzinsung in unserem Beispiel beträgt 6 Prozent. Mit entscheidend für das schnelle Wachstum ist der sogenannte Zinses-Zinseffekt. Dieser entsteht, indem auch die erwirtschafteten Erträge wieder mit in den Sparplan angelegt werden, und hierdurch selbst Zinsen abwerfen. Im Ergebnis kommen wir so auf attraktive 881,99 € Rendite. Hinweis: Um die Erklärung möglichst einfach zu halten, haben wir eventuelle Steuern und Kosten außen vor gelassen.

3.

Förderung

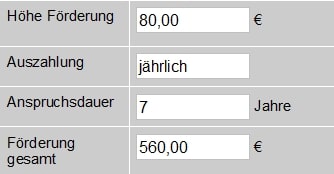

Jetzt fehlt noch die staatliche Förderung. Zur Erinnerung: Herr Müller bekommt für die Anlage in einen Fondssparplan 80,00 € pro Jahr. Da die Arbeitnehmersparzulage auch im 7. Jahr gezahlt wird, kassiert er somit insgesamt 560,00 € (80 € x 7).

Jetzt fehlt noch die staatliche Förderung. Zur Erinnerung: Herr Müller bekommt für die Anlage in einen Fondssparplan 80,00 € pro Jahr. Da die Arbeitnehmersparzulage auch im 7. Jahr gezahlt wird, kassiert er somit insgesamt 560,00 € (80 € x 7).

4.

Gesamt

Nun zählen wir alles zusammen: Aus 1. den Sparbeiträgen vom Arbeitgeber (2.880,00 €), 2. der erwirtschafteten Rendite (881,99 €) sowie 3. der Sparzulage (560,00 €) entsteht somit ein Gesamtbetrag von 4321,99 €.

Nun zählen wir alles zusammen: Aus 1. den Sparbeiträgen vom Arbeitgeber (2.880,00 €), 2. der erwirtschafteten Rendite (881,99 €) sowie 3. der Sparzulage (560,00 €) entsteht somit ein Gesamtbetrag von 4321,99 €.

Fazit

Richtig angelegt sind VL eine lukrative Investition. Die eingezahlte Summe verdoppelt sich nahezu. In unserem Beispiel kann sich Herr Müller über ein Geschenk von rund 4.000 € freuen. Und selbst wenn der Chef weniger als 40 € zahlt, und am Ende kommen nur 2.500 € heraus: Auch damit lässt sich bestimmt etwas anfangen.

Wie beantrage ich vermögenswirksame Leistungen?

Die Initiative geht immer vom Arbeitnehmer aus. Ein formeller Antrag ist jedoch nicht notwendig. Sie erkunden sich bei Ihrem Arbeitgeber, ob dieser vermögenswirksame Leistungen anbietet. Ansprechpartner ist der direkte Vorgesetzte oder die Personalabteilung. Den VL-Vertrag schließen Sie als Arbeitnehmer selbst ab. Hierfür gibt es verschiedene Anlageformen zur Auswahl, wie z.B. einen Fondssparplan, Bausparvertrag oder Banksparplan. Legen Sie Ihrem Betrieb die Vertragsbestätigung mit den Kontodaten des Sparplans vor, die Sie von Ihrem Anbieter erhalten. Besteht Anspruch auf staatliche Förderung, können Sie diese über Ihre nächste Steuererklärung beantragen. Der Ablauf in Kürze:

- 1. Im Betrieb nach VL erkundigen

- 2. Anlageprodukt auswählen

- 3. Vertrag online abschließen.

- 4. Arbeitgeber VL-Bescheinigung übergeben.

Welche Anlageformen gibt es für VL?

Die folgende Übersicht zeigt verschiedene Anlagemöglichkeiten für VL sowie deren Vor- und Nachteile. Grundsätzlich gilt: Wer mehr Rendite will, muss dafür etwas Risiko eingehen. Wichtig für die Auswahl ist zudem, wofür das angesparte Vermögen später genutzt werden soll. Auch die staatliche Förderung ist ein Argument, sich für eine bestimmte Sparform zu entscheiden. Mehr Infos sowie passende Anbieter für ETF, Bausparen & Co finden Sie unter dem jeweiligen Link (orangener Button).

ETFs

Risiko: moderat

Fondssparplan

Risiko: moderat

+ niedrige Kosten

(bei Rabatt auf den Ausgabeaufschlag)

+ Förderung vom Staat

– kurzfristige Wertschwankungen

Bausparen

Guthaben: Ø 1,2 %

Darlehen: Ø 2,0 %

Risiko: gering

+ Guthaben flexibel nutzbar

+ garantierter Darlehenszins

+ Arbeitnehmersparzulage und Wohnungsbauprämie

– Abschlussgebühr

– Darlehen zweckgebunden

Tilgung Baudarlehen

Risiko: keins

+ Arbeitnehmersparzulage

– zweckgebundene Verwendung

– nicht bei jeder Bank möglich

Banksparplan

Risiko: gering

+ garantierter Endbetrag

– niedrige Verzinsung

– nicht förderfähig

Weitere

Anspruch, Höhe und Voraussetzungen

Die wichtigste Voraussetzung ist, dass man sich in einem festen Arbeitsverhältnis befindet. Berechtigt sind demnach normale Arbeitnehmer, Beamte, Richter, Soldaten sowie Angestellte im öffentlichen Dienst. Keinen Anspruch haben dagegen Selbständige, Freiberufler und Arbeitslose. Die Leistung ist für Unternehmen grundsätzlich freiwillig, außer es gibt eine Vereinbarung im Arbeits- oder Tarifvertrag. Wie das in Ihrem Fall aussieht, erfahren Sie von Ihrem Chef oder in der Personalabteilung.

Wie viele vermögenswirksame Leistungen zahlt der Arbeitgeber?

Die genaue Höhe der VL (mehr Infos unter dem Link) richtet sich nach der Branche, in der man arbeitet. Wer z.B. bei einer Bank oder Versicherung beschäftigt ist, erhält den Höchstbetrag von 40 Euro pro Monat. Beamte und Angestellte im öffentlichen Dienst müssen sich meist mit dem Mindestbetrag von 6,65 € begnügen. Entscheidend ist auch, ob man vollzeit- oder teilzeitbeschäftigt ist. Wer z.B. 20 Stunden pro Woche arbeitet, bekommt also etwa die Hälfte eines vollzeitbeschäftigten Arbeitnehmers. Liegt man unter dem Höchstbetrag, kann man die Differenz bis zu 40 € privat aufstocken. Das erhöht den Wert der Anlage, und ermöglicht zudem, die volle staatliche Förderung zu beziehen.

Wie bei jeder Geldanlage gibt es Vor- und Nachteile

Wie jede Geldanlage haben auch VL Vorteile und Nachteile. So kann man damit ein kleines Vermögen aufbauen, ohne eigenes Kapital einzusetzen. Davon profitieren insbesondere Beschäftigte mit niedrigen Einkommen, die ansonsten nicht aus eigener Kraft Ersparnisse bilden können. Der Sparanreiz wird zudem noch mit staatlichen Förderungen unterstützt. Ein weiterer Vorteil ist die flexible Gestaltung. So kann die Wahl der Anlage an die persönlichen Bedürfnisse sowie die eigene Risikobereitschaft angepasst werden. Ein wesentlicher Kritikpunkt sind die anfallenden Steuern.

Für wen lohnen sich vermögenswirksame Leistungen?

Vermögenswirksame Leistungen sind geschenktes Geld, welches Arbeitnehmer zusätzlich zum Gehalt bekommen. Daher lohnen sie sich bereits ab dem ersten Euro, den der Arbeitgeber zahlt. Aber auch wenn der Chef nichts dazu gibt, kann VL-Sparen sinnvoll sein: Denn auch selbst eingezahlte Beiträge werden vom Staat gefördert. Ein Abschluss lohnt sich dagegen nicht, wenn man weder den Zuschuss vom Betrieb, noch die Arbeitnehmersparzulage beziehen kann. Für die meisten Sparer eignet sich eine Anlage in ETF, da man hiermit trotz kurzfristiger Schwankungen die beste Rendite erzielt.

Was passiert mit den VL nach sieben Jahren?

VL haben eine feste Laufzeit (Sperrfrist) von sieben Jahren. Kurz vor Ablauf stellt sich daher die Frage, wie es mit der Anlage weitergeht. Es gibt mehrere Möglichkeiten:

- 1. Auszahlung: Sie lassen sich das Geld auszahlen. Das ist z.B. sinnvoll, wenn Sie damit eine geplante Anschaffung finanzieren möchten.

- 2. Weitersparen: Sie lassen den Vertrag bestehen, und zahlen einfach die nächsten VL ein. Dies geht übrigens schon nach sechs Jahren.

- 3. Investiert bleiben: Sie sparen nicht mehr weiter, lassen das Geld jedoch investiert. Durch die fortlaufende Verzinsung kann das Kapital trotzdem weiter wachsen.

- 4. Vorzeitig kündigen: Auch eine Auflösung vor Ablauf der Sperrfrist ist möglich. Jedoch geht in den meisten Fällen der Anspruch auf die staatlichen Zulagen verloren, siehe Kapitel zur Kündigung.

VL-Sparen wird zudem staatlich gefördert

VL-Sparer können zudem eine staatliche Förderung beantragen. Die sogenannte Arbeitnehmersparzulage soll Personen mit niedrigen und mittleren Einkommen die Vermögensbildung zusätzlich erleichtern. Bis zu 80 € pro Jahr bekommen Arbeitnehmer, deren zu versteuerndes Jahreseinkommen 40.000 € (80.000 € bei Verheirateten) nicht übersteigt. Die erhöhten Einkommensgrenzen gelten seit dem 01.01.2024. Der Staat gewährt den Zuschuss für die Anlage in Bausparen, Fonds, ETFs sowie die Tilgung von Baukrediten. Die genauen Förderbeträge entnehmen Sie bitte der folgenden Tabelle. Bausparer erhalten zudem die sogenannte Wohnungsbauprämie.

Fonds und ETFs

Bausparen

Tilgung Baukredit

Auch Altersvorsorge ist mit VL möglich

Die vermögenswirksamen Leistungen können auch gezielt für die Altersvorsorge genutzt werden, indem sie in spezielle Anlageprodukte fließen, die einen langfristigen Vermögensaufbau ermöglichen.

AVWL

Betriebliche Altersvorsorge

Lebensversicherung

ETF

Rechtliche Grundlagen

Die rechtlichen Grundlagen zu VL-Sparen findet man im 5. Vermögensbildungsgesetz. Darin sind unter anderem die Voraussetzungen, die zulässigen Anlageformen sowie Rechte und Pflichten von Arbeitnehmern und Arbeitgebern geregelt. Arbeitsrechtlich sind VL Bestandteil des Lohns, weshalb darauf Beiträge für die Kranken- und Rentenversicherung erhoben werden. Gleichzeitig gelten sie als Einkommen im Sinne des Sozialgesetzbuches. Sie erhöhen damit die Grundlage für die Berechnung von Entgeltersatzleistungen, wie z.B. dem Arbeitslosen- oder Elterngeld. Sie sind nicht auf jemand anderen übertragbar und damit auch nicht pfändbar.

Was muss ich zum Thema Steuern wissen?

Die vermögenswirksamen Leistungen sind nicht steuerfrei, und das aus 2 Gründen: 1. Sie sind Teil des Arbeitslohns, und damit wie das übrige Gehalt einkommensteuerpflichtig. 2. Zudem handelt es sich um eine Geldanlage, die Erträge erwirtschaftet. Zinsen und Kursgewinne aus den Sparplänen unterliegen daher der Abgeltungssteuer. Ausführlichere Infos hierzu finden Sie im Kapitel zur Steuererklärung.

Vermögenswirksame Leistungen aktuell

Hier finden Sie aktuelle News zum Thema VL-Sparen. Wir informieren Sie über Änderungen und geben Tipps zur optimalen Anlage. So bleiben Sie immer auf dem neuesten Stand.