Einer der ersten Fachbegriffe, auf die Neueinsteiger im Bereich Fonds stoßen, ist der sogenannte Ausgabeaufschlag. Auf den ersten Blick mag dieser wie eine kleine Nebensache wirken. Tatsächlich hat er jedoch spürbaren Einfluss auf die Rendite einer Geldanlage.

- Wer Fondsanteile kauft, zahlt hierfür meist einen einmaligen Aufpreis, den sogenannten Ausgabeaufschlag. Dieser wird in Prozent der Anlagesumme berechnet.

- Bei einer Anlage von 1.000 € in einen Fonds mit 4% Aufschlag werden lediglich 960 € investiert. Die übrigen 40 € gehen an die Bank oder den Vermittler.

- Bei Sparplänen fällt die Gebühr bei jeder Rate, also z.B. monatlich, an.

- Die Kosten lassen sich vermeiden, indem man Fonds ohne zusätzlichen Vermittler erwirbt, oder gleich in ETFs investiert.

Was ist ein Ausgabeaufschlag?

Der Ausgabeaufschlag ist eine einmalige Gebühr, die beim Kauf von Investmentfonds anfällt. Manchmal wird auch der Begriff „Agio“ (auf deutsch: „Aufgeld“) verwendet, was jedoch dasselbe ist. Hiermit werden in erster Linie die Vertriebskosten einer Fondsanlage abgedeckt, wie z.B. Provisionen für Banken oder Vermittler. Der Aufschlag wird in Prozent der Anlagesumme angegeben und sagt aus, wie viel vom angelegten Betrag nicht im Depot landet, sondern als Gebühr einbehalten wird. Das Agio wird hierbei direkt von der Anlagesumme abgezogen: Wer z.B. 1.000 € in einen Fonds mit 4 % Ausgabeaufschlag investiert, erhält Anteile im Wert von 960 €, die übrigen 40 € fließen an den Anbieter. Das Agio kann die Rendite einer Geldanlage erheblich schmälern, siehe folgende Grafik.

Wie hoch ist der Ausgabeaufschlag?

Wie hoch ein Ausgabeaufschlag ausfällt, lässt sich nicht pauschal festlegen. Dennoch haben sich in der Praxis gewisse Beträge etabliert. Beeinflusst wird die Höhe maßgeblich von der Fondsart. Folgende Sätze sind in der Praxis üblich und dienen Anlegern als Orientierung. Die Konditionen sind jedoch nicht starr festgelegt. So bieten einige Onlineplattformen oder Direktbanken Rabatte an, die den Aufschlag deutlich senken können. Zudem spielt auch der Vertriebskanal eine Rolle. Schließlich müssen beispielsweise bei Filialbanken deutlich höhere Kosten abgedeckt werden als bei einem Online-Depot oder dem Kauf direkt über die Fondsgesellschaft. Zuletzt kann auch der angelegte Betrag einen Einfluss auf den Prozentsatz haben, da manche Anbieter bei größeren Summen niedrigere Aufschläge verlangen.

- Aktienfonds: häufig 3 % bis 6 %

- Rentenfonds: meist 2 % bis 3 %

- Mischfonds: etwa 3 % bis 5 %

- Geldmarktfonds: oft unter 1 %

- ETFs: i.d. Regel 0 %

Wie berechnet man den Ausgabeaufschlag?

Bei der Berechnung des Ausgabeaufschlags gibt es grundsätzlich zwei Methoden: die Brutto- und die Nettomethode. Beide führen trotz identischem Prozentsatz zu leicht unterschiedlichen Ergebnissen.

1.

Nettomethode

2.

Bruttomethode

Wie wirken sich hohe Aufschläge auf die Rendite aus?

Klar ist: Je höher der Ausgabeaufschlag, desto stärker schmälert er den Ertrag einer Geldanlage. Besonders bei großen Einmalinvestitionen und kurzer Anlagedauer wirkt sich der Effekt nachteilig aus. Wir erläutern die genauen Auswirkungen anhand 1. einer Einmalanlage und 2. einem Sparplan. Zum besseren Verständnis bleiben andere Faktoren wie z.B. weitere Kosten und die Inflation unberücksichtigt.

1. Einmalanlage

Bei einer Einmalanlage startet man entsprechend gleich mit einem Minus in Höhe des Ausgabeaufschlags. Das Geld muss also erstmal eine Zeit lang investiert sein, um überhaupt „auf Null“ zu kommen. Die Anlage sollte also möglichst über einen längeren Zeitraum laufen, um die Kosten auszugleichen.

- In unserem Beispiel werden einmalig 1.000 € in einen Aktienfonds mit einer jährlichen Rendite von 4 Prozent angelegt. Der Ausgabeaufschlag beträgt ebenfalls 4 Prozent.

- Von den eingezahlten 1.000 € werden jedoch nur 960 € tatsächlich investiert, weil 40 € Aufschlag abgezogen werden.

- Im ersten Jahr steigt das Fondsvermögen um 4 % → 960 € × 1,04 = 998,40 €. Damit liegt man noch leicht im Minus (–0,16 %).

- Ab dem 2. Jahr beginnt die Anlage, den Ausgabeaufschlag aufzuholen. Nach ca. 14 Monaten hat man den Einstandskurs wieder erreicht (sogenannter Break-Even-Point). Ab da wird tatsächlich ein Gewinn erwirtschaftet, siehe auch folgende Grafik.

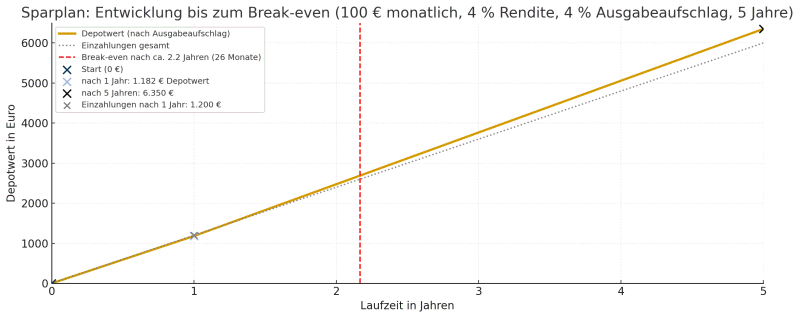

2. Sparplan

Auch beim Sparplan sorgt der Ausgabeaufschlag am Anfang dafür, dass die Anlage eine Zeit lang „Minus macht“. Mit der Zeit wirkt jedoch der sogenannte Zinseszinseffekt: Nicht nur die eingezahlten Beträge, sondern auch bereits erzielte Gewinne werden wieder angelegt und verzinst. So wächst das Depot mit jeder Rate etwas schneller und gleicht die anfänglichen Kosten nach und nach aus.

- In diesem Beispiel werden monatlich 100 € in einen Investmentfonds eingezahlt, der eine jährliche Rendite von 4 % erzielt. Auch hier beträgt der Ausgabeaufschlag 4 %.

- Von den monatlich eingezahlten 100 € werden nur 96 € tatsächlich investiert. 4 € pro Rate werden als Agio abgezogen. Nach einem Jahr sind somit 1.200 € eingezahlt. Davon landen 1.152 € im Depot, die restlichen 48 € (12 x 4) gehen an die Bank.

- Jedoch verzinsen sich die eingezahlten Raten mit 0,33 % pro Monat (4 % pro Jahr). Damit steigt auch das investierte Kapital leicht an.

- Am Jahresende beträgt der Depotwert rund 1.182 €. Damit liegt die Anlage nach einem Jahr noch mit 18 € im Minus (1.200 – 1.182), was 1,5 % entspricht.

- Mit zunehmender Laufzeit beginnen die älteren Sparraten jedoch, Zinsen auf Zinsen zu erwirtschaften: der sogenannte Zinseszinseffekt macht sich bemerkbar.

- Nach rund 26 Monaten ist der Depotwert genauso hoch wie die Summe aller Einzahlungen. Der Punkt wurde erreicht, ab dem die Anlage Gewinn erwirtschaftet (Break-Even-Point).

- Nach 5 Jahren wurden 6.000 € eingezahlt (100 x 12 x 6). Der Depotwert beträgt jedoch 6.350 €. Die Anlage hat also den Ausgabeaufschlag längst ausgeglichen und einen klaren Überschuss erwirtschaftet, wie die folgende Grafik zeigt.

Wie kann man den Aufschlag beim Fondskauf vermeiden?

Auch, wenn Anbieter es vielleicht gerne unter den Tisch kehren möchten: Viele Anleger zahlen den Ausgabeaufschlag mehr oder weniger unnötig. Jedoch gibt einige Wege, ihn zu reduzieren oder sogar ganz zu umgehen.

1.

Direktanlage ohne Vermittler

2.

Fonds ohne Ausgabe-Aufschlag kaufen

3.

Robo-Advisor

4.

ETF kaufen

5.

Fondsanteile möglichst lang halten

Gibt es den Ausgabeaufschlag auch bei ETF?

Bei ETFs gibt es in der Regel keinen Ausgabeaufschlag, da diese nicht aktiv gemanagt werden. Das bedeutet jedoch nicht, dass ein Kauf von ETF komplett ohne Gebühren abläuft. So entstehen beispielsweise Ordergebühren beim Kauf über die Börse und eine (im Verhältnis geringe) Verwaltungsgebühr. Diese laufenden Kosten sind aber meist deutlich niedriger als die Gebühren klassischer aktiv gemanagter Fonds.

Das Agio bei vermögenswirksamen Leistungen

Auch bei vermögenswirksamen Leistungen spielt der Ausgabeaufschlag eine Rolle, nämlich dann, wenn die VL in aktiv gemanagte Fonds angelegt werden (VL-Fondssparen). Hierbei gelten die Regeln eines Sparplans: Bereits erzielte Gewinne werden wieder mit angelegt und verzinst (Zinseszinseffekt).

Welche Kosten fallen bei Fonds außerdem an?

Neben dem Ausgabeaufschlag gibt es noch weitere Kosten, welche die Wertentwicklung beeinflussen. Diese laufenden Gebühren sind meist im Fondsanteilspreis enthalten und werden über die „Total Expense Ratio“ (TER) ausgewiesen. Diese wird in Prozent pro Jahr angegeben. Damit lassen sich zum einen die Kosten verschiedener Fonds und ETFs miteinander vergleichen, und zum anderen diese ins Verhältnis zur Rendite setzen. Die TER umfasst z.B. folgende Punkte, während sogenannte Transaktionskosten, also die Gebühren für Käufe und Verkäufe, nicht dazugehören.

- Vertriebskosten: Vergütung für Vermittler, Banken

- Verwaltungskosten: Vergütung für das Fondsmanagement,

- Depotgebühr: Kosten für die Verwahrung der Fondsanteile

- Performance Fee: Erfolgsabhängige Gebühr bei besonders gutem Fondsverlauf

Was ist ein Disagio?

Das Disagio („Abgeld“) ist das Gegenteil des Agios. So, wie der Ausgabeaufschlag einen Aufpreis auf den Anlagebetrag darstellt, ist das Disagio ein Abschlag. In der Praxis kommt das Disagio oft bei der Kreditvergabe vor; im Bereich der Wertpapiere etwa bei Anleihen. Obwohl also die Anleihe zum Nennwert zurückgezahlt wird, muss der Anleger nur den Nennwert abzüglich des Disagios bezahlen. Die Differenz ist seine Rendite.